文 | 博道基金宏观分析师 杨远

1、经济增长角度:我们判断经济下半年有望触底

对于经济增长,当前的判断是当前处于经济周期衰退末期、复苏前夜。历史上看,股票在衰退期通常表现不佳、进入复苏期后将会有较大上涨空间,因此衰退末期是布局股票资产的窗口期。

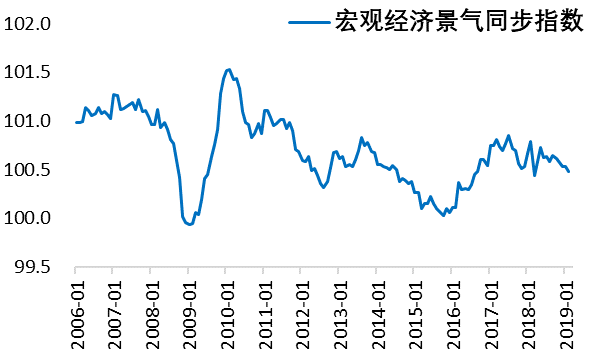

博道基金编制了宏观经济景气指数对经济周期进行划分和定位。根据我们的判断,2018年四季度经济进入衰退期、到目前已经持续了2个季度——具体表现在总需求显著回落,企业主动去库存、工业品价格明显下行。2002年以来我国共经历了4轮完整的衰退期,一般持续2-4个季度,只有2014-2015年经济深度调整期间持续了6个季度。因此,在政策的持续作用下,预计经济和企业盈利增速有望在下半年触底。

图 1 宏观经济景气指数

2、 货币政策和通货膨胀两个角度: 当下宽松、流动性合理充裕

宽裕的流动性可以说是牛市的必要条件。2018年货币政策正式转向宽松,2019年预计仍将维持宽松基调,降准、公开市场降息操作都是可选的政策操作。2019年更值得关注的是企业流动性也就是M1的演化情况。股市中有M1定买卖的说法,因为M1反映企业现金流状况、同时也是经济的领先指标,对于股市的涨跌具有显著的预示作用。2019年随着企业融资环境逐渐改善、商品房销售增速逐渐筑底,M1大概率将企稳回升。

图 2: M1、社融与A股走势

3、资金面角度:当下股市资金与情绪正回暖

今年一季度,股市资金与情绪面全线回暖,新增投资者、北上资金、融资余额、股票型基金发行、换手率等指标出现明显回升。国内方面,随着去杠杆政策的调整、对民企经营环境的呵护、中美贸易谈判的顺利开展,市场的悲观预期得到改善、风险偏好得到提振。海外方面,美国经济进入后周期、多项经济数据显现疲态,货币政策宽松预期升温。由于A股市场在18年已经完成估值收缩,进入19年后在全球权益市场中的投资价值凸显,海外机构在投资组合再配置过程中势必会增加A股的权重。因此我们看到一季度海外资金持续流入,这也是引领股市回暖的重要力量。

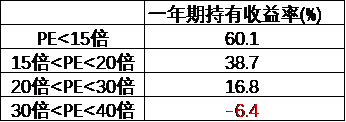

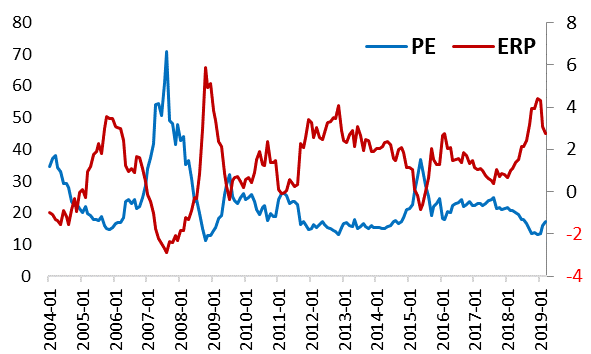

4、风险溢价角度:当下估值预示未来回报可期

风险溢价反应的是持有股票资产所获得的风险补偿。我们使用申万A股的E/P减去10年国债收益率来计算权益风险溢价。总体而言,在PE比较低、ERP比较高的时候买入股票并长期持有,都会有较好的汇报。我们做了简单的统计,当A股PE在15-20倍之间买入并持有一年,平均可以获得39%的回报。

根据最新数据,3月底申万A股PE为17.2倍、在过去5年中的分位数为23%,A股ERP为2.7%、在过去5年中分位数为88%。总的来看,尽管经历了一季度较大幅度的上涨,当前A股的估值仍处低位、预期的未来回报率仍较高。

图 3 A股估值和权益风险溢价

在这个框架分析下,可以看出,宏观经济短期内仍有下行压力,但随着财政货币政策持续发力、积极因素不断积累,下半年有望触底企稳、走出衰退。

衰退末期至复苏早期是布局股票资产的窗口期。当前A股仍然处于估值水平较低、风险溢价较高的阶段,值得投资者积极布局。