自5月以来,上证综指在3000点下方徘徊,市场情绪比较低迷。

市场往往存在两方面畸形:一是追涨,以情绪来投资;二是跟抛,同样也是情绪带动。如果我们用放大镜盯住眼前的下跌或调整,难免感到忧伤;但如果我们用望远镜看优秀公司或者优质基金的长期收益,不时会感到惊喜。市场的下跌,反而能为价值投资者提供以低价买入好公司的机会,提高未来获得收益的概率。

正如我们在前面的几篇文章中强调的:基于目前市场位置的估值水平,已经低于历史上绝多部分时候的估值。而这恰恰是长期投资者丝毫不忧虑的入场时机。

这是因为对于短期市场的走势来说,实在是难以精准把控和预测。但如果你因为短期市场的下跌,而离开市场,那么你极有可能错失未来可能的上涨。纵观投资界的历史,有一个规律:熊市见底之后、市场反转后的第一周、第一个月的涨幅最终将占整个复苏过程的很大比例。

记得看过一本华尔街投资专家的书,该专家提出一个观点——10年间,如果把涨幅最大的10天抽走的话,总体的投资业绩就会少了约1/4,换句话说,这10天中的1天可以顶3个月,这也被称为“关键10天”。

这是真的么?

我们先来看美国的数据。

2003年1月1日至2018年12月31日的16年间,美国标普500从879.82点上涨到2506.85点,年复合增长率为6.76%。

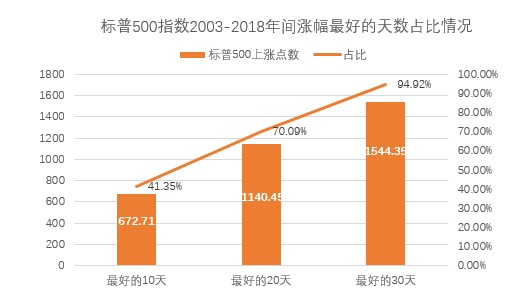

研究结果可以发现,过去16年美国标普500指数上涨总点数为1627.03点:

1、其中涨幅最大也就是上涨最好的10天共上涨了672.71点,占总上涨点数的41.35%;

2、上涨最好的20天共计上涨1140.45点,占总上涨点数的70.09%;

3、上涨最好的30天上涨了1544.35点,占上涨点数的94.92%。

(数据来源:Wind,截至2018年12月31日。)

而从涨幅上看,自2003年至2018年的16年间,美国标普500指数的累计涨幅为184.93%。但在这16年的时间里,涨幅最大的10个、20个、30个交易日的涨幅累加数值分别为71.05%、115.17%和153.77%。如果剔除涨幅最大的30个交易日,这16年的累计收益率仅剩下31.16%。(注:为了简便比较,我们将16年间的累计涨幅直接减去涨幅最大的30个交易日累加涨幅。下同。)

表1:美国标普500指数2003-2018期间单日涨幅前十

序号 | 日期 | 单日涨跌幅 |

1 | 2008-10-13 | 11.58% |

2 | 2008-10-28 | 10.79% |

3 | 2009-03-23 | 7.08% |

4 | 2008-11-13 | 6.92% |

5 | 2008-11-24 | 6.47% |

6 | 2009-03-10 | 6.37% |

7 | 2008-11-21 | 6.32% |

8 | 2008-09-30 | 5.42% |

9 | 2008-12-16 | 5.14% |

10 | 2018-12-26 | 4.96% |

合计 | 71.05% | |

(数据来源:Wind,截至2018年12月31日。)

再来看中国市场的情况。我们选择上证综指进行计算。

2003年1月1日至2018年12月28日的16年间,上证综指从1357.65点上涨到2493.9点,上涨点数为1136.25点,累计涨幅83.69%,年复合增长率为3.87%。

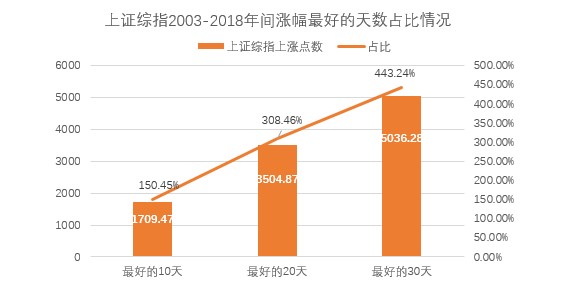

如果分别计算涨幅最高的10天、20天、30天在整体上涨中的贡献率,可以发现:

1、最好的10天共上涨了1709.47点,占总上涨点数的150.45%,已经超过了整体涨幅;

2、最好的20天共计上涨3504.87点,占总上涨点数的308.46%;

3、而最好的30天上涨了5036.28点,占上涨点数的443.24%,更是远超整体涨幅。

(数据来源:Wind,截至2018年12月28日。风险提示:历史业绩并不预示其未来表现,我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

从上面的情况我们可以知道,自2003年至2018年的16年间,上证综指的累计涨幅为83.69%。但在这16年的时间里,涨幅最大的10、20、30个交易日的涨幅累加数值分别为75.74%、127.98%和175.07%。如果剔除涨幅最大的10-30个交易日,这16年的累计收益率仅剩下7.95%、-44.29%、-91.38%。这10天的收益接近过去16年总的收益,实在是相当惊人。中国股市的波动性使得“关键10天”更为关键。

表2:上证综指2003-2018期间单日涨幅前十

序号 | 时间 | 单日涨跌幅 |

1 | 2008-09-19 | 9.45% |

2 | 2008-04-24 | 9.29% |

3 | 2005-06-08 | 8.21% |

4 | 2008-02-04 | 8.13% |

5 | 2008-09-22 | 7.77% |

6 | 2008-08-20 | 7.63% |

7 | 2008-11-10 | 7.27% |

8 | 2009-03-04 | 6.12% |

9 | 2008-11-19 | 6.05% |

10 | 2003-01-14 | 5.81% |

(数据来源:Wind,截至2018年12月28日。风险提示:历史业绩并不预示其未来表现,我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

上述信息给我们怎样的启示呢?

首先,短线交易实在不易。很多人会盘算:我如果只做10天,可以抵上别人16年,不是太棒了吗?说实话,我不相信有人可以做到,所以干脆断了这个念头。

查尔斯•埃利斯在《赢得输家的游戏》论述到:“如果我们能简单地知道是哪些天,试想利润有多高!但是,我们以前做不到,以后也不可能做到。”根据杰森•茨威格的报道:“长期来看,投资者遭受损失的一种典型情况是,在市场形势非常糟糕的时候,恐慌地清仓出局。他们会正好错过股票出乎意料地大涨的好日子。”因此,要明确地意识到,市场反转来袭的一刻,你一定要站在那里。

当下A股市场在底部徘徊之时,其实机会已经悄悄到来。如果你此时不在场,那么你极有可能错过市场反转之后的 “关键10天”中某几天。而不论是在美国还是中国市场,对于投资者来说,如果错过了上涨最为关键的10天,投资收益可能大大减少。

其次,时间是有价值的。时间是投资产生回报的重要因素。如同人们去买基金产生长期优良的回报率,投资者提供了本金和时间,基金公司提供专业的投资能力,三者结合才能成就一个较好的长期回报率。而仅仅依靠基金经理或者专业的机构,却没有足够的时间,同样是做不好投资的。

如何才能把握那关键的10天,唯一的方法就是提前布局,长期持有。用长期的持有仓位去等待那关键的10天,去等待那未来市场的反转。对于投资逻辑可持续的长期优秀投资品,我们无需过多忧虑短期的波动,反而要警惕错过关键的上涨期。提前布局,长期持有,才能大概率获取较好的投资收益。

对于我们来说,不要寄希望于短期择时,而要将更多的精力放在研究产品本身,选择优质的基金,果断买入并持有,耐心等待市场的拐点。