小博说

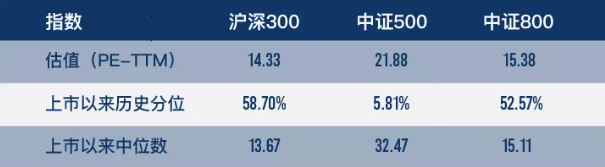

小博每周一会在公众号给大家分享当前中证500指数和沪深300指数的估值情况。

(数据来源:博道基金,截至2021年7月9日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

一直也有小伙伴在问,今年中证500指数涨了不少,为什么估值还是这么便宜??今天,给同样有困惑的小伙伴分享一篇来自安信证券金融衍生品业务的原创干货,希望能解答大家的疑惑。

划重点如下:

1、中证500指数的价格P=EPS(成分股每股盈利)×PE(指数市盈率),我们平时看到的指数涨了多少,一般指的是价格P的涨幅。

2、有些时候,PE和EPS是会共振提升,这就是“戴维斯双击”;与之对应的,PE和EPS同时下跌,就是“戴维斯双杀”,比如说2015年中证500指数的下跌。但更多时候,我们发现PE涨跌跟EPS会出现不同步的情况,比如现在:盈利水平提升,估值水平却在下降。

3、为什么要关注中证500指数的估值?通过分析发现,估值往往对指数价格的涨跌会有更明显的影响。

4、现在不到6%的历史估值分位数意味着什么?意味着从中证500成立以来,有94%的时间估值都比当前估值水平贵,当前的估值水平处于绝对低位。

5、现在的中证500 PE估值到底到多少才比较合理呢?

回溯历史:目前指数在6800点,相当于2015年指数极值11616点的58%分位点;而当前21倍PE的估值仅相当于2015年估值83.24倍的25%分位点。

如果估值分位点和当前价格分位点匹配的话,当前21倍水平至少还有两倍的提升空间。

6、中证500指数成分股多以成长属性居多,未来将更加受益于利率水平的下降。

7、权益大时代下,指数投资是性价比很高的投资方式。

以下全文,分享给大家,祝有所得~

来源|安信证券金融衍生品业务

6月15日中证500指数进行了每半年一次的成分股调整,有50个成分股进行了调入调出,占总成分股数量的10%。

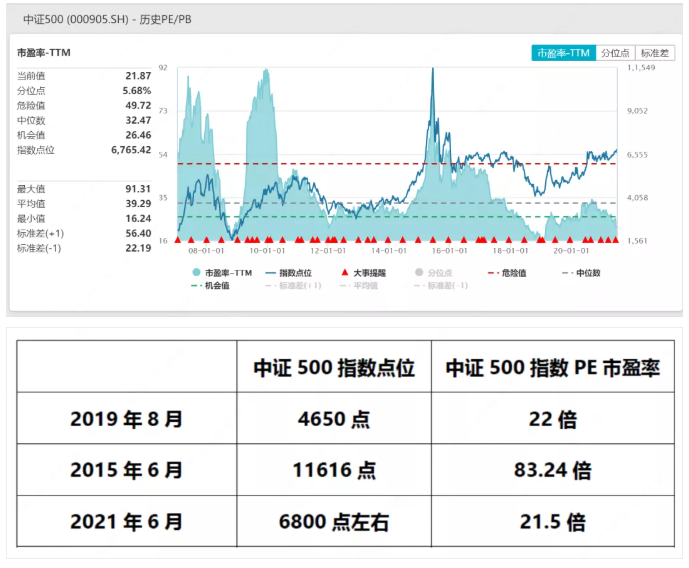

调仓完成后,中证500指数整体的PE从25.5倍回落到了21.5倍,PE历史分位点更是从15%左右降到了5.6%,也就是说从中证500成立以来,有94%的时间估值都比当前估值水平贵。

看起来最近一直在涨的中证500指数估值反而更便宜了?

今天诸葛小安就从多维度跟大家深度分析一下当前中证500指数的估值水平。

01

中证500指数价格由成分股盈利状况和估值决定

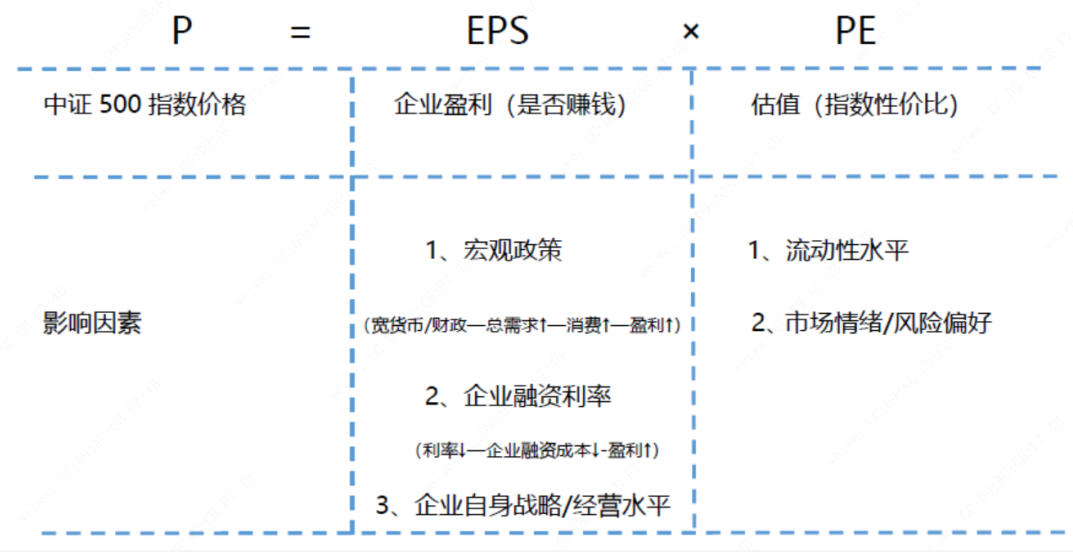

其实大家都知道一只股票的价格主要由其盈利状况和估值决定,具体到公式层面就是P=EPS×PE。

EPS指的是每股盈利,代表着这家公司的盈利状况,而PE就是我们常说的市盈率,代表着这家公司的估值水平。

因为指数都是由一篮子成分股构成的,所以指数的定价也可以遵循这样的逻辑,即中证500指数的价格P=EPS(成分股每股盈利)×PE(指数市盈率),那么我们要来分析中证500指数贵不贵其实就是分析这三者之间的关系。

通常,EPS盈利水平跟宏观政策以及企业的实际盈利状况相关,而PE估值水平受到的影响因素则比较多,像流动性水平、市场情绪等都会影响PE估值。

02

当下我们更应关注估值而不是企业盈利水平

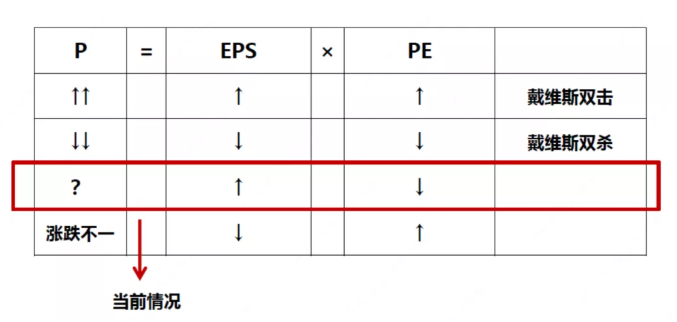

有些时候,PE和EPS是会共振提升,这就是“戴维斯双击”,而对应的就是“戴维斯双杀”,比如说2015年中证500指数的下跌。

但更多时候,我们发现估值涨跌跟企业盈利增速会出现不同步的情况,比如说当下中证500成分股盈利水平增速不断提升,但估值水平却在下降。

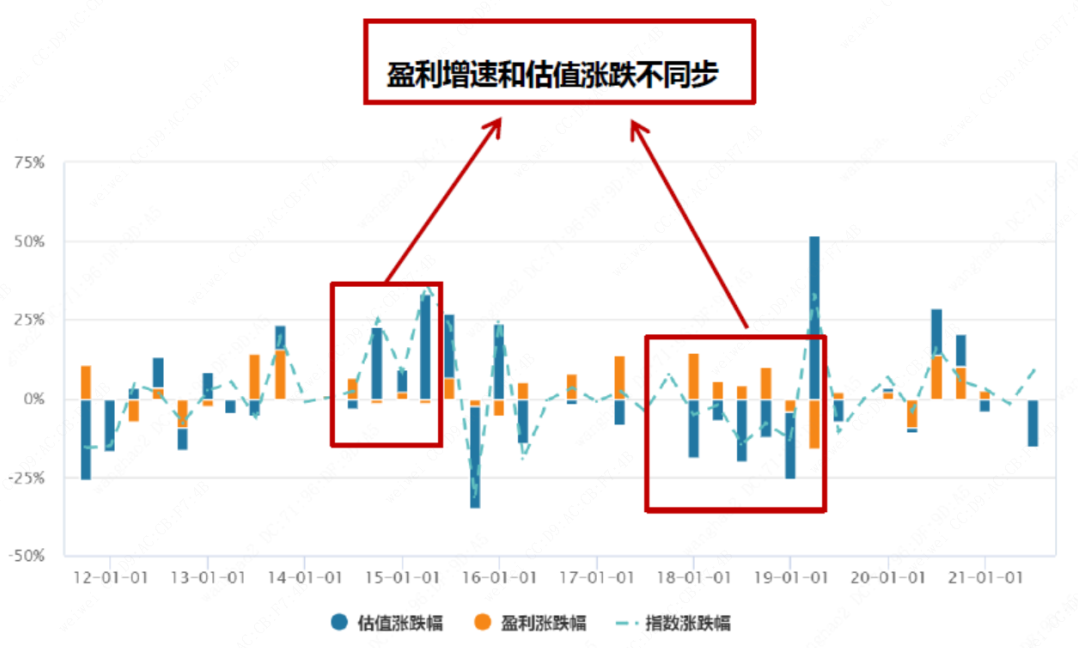

数据来源:wind,统计区间为2011.6.30-2021.6.30

通过图表二,我们可以发现在不同步的这些区间,估值往往对指数价格的涨跌会有更明显的影响,这也是为什么在当下我们要去更加关注中证500估值水平的一个原因。

03

中证500当前的估值水平处于绝对低位

数据来源:wind,统计时间为2021.6.30

研究指数最好的方法其实就是回溯历史,以史为鉴我们才能展望未来。

纵向来看,当前中证500指数PE 21.5倍的估值水平相当于2019年8月的估值水平(PE 22倍左右),对应当时中证500点位4650点。

从估值角度来说,其实当前的6800点跟2019年8月的4650点是一样贵的,或者说是一样的价格水平。

那肯定很多小伙伴会有疑问,既然估值水平一样,为什么中证500指数会从4650点涨到了6800点呢?

其实大家还记得开篇讲到的,指数的价格除了跟估值水平相关,还跟企业盈利水平相关,中证500指数从4650点涨到了6800点其实赚的是这近三年中国经济增长和企业盈利的钱。

假设企业盈利水平能保持当前速度增长,未来随着估值水平回归中枢,中证500指数点位或许会再往上提升一个台阶。

那现在的中证500 PE估值到底到多少才比较合理呢?

我们再来简单进行一下类比,中证500指数在2015年6月曾经达到过历史最高点11616点,对应的PE为83.24倍。

单纯从指数点位上来看,目前的6800点相当于极值11616点的58%分位点,而从估值来看呢,当前的PE 21倍仅相当于2015年估值83.24倍的25%分位点。

做一个简单的类比,如果估值分位点和当前价格分位点匹配的话,PE至少应该达到48倍才比较合理(即83.24倍的58%分位点),对应当前21倍水平至少还有两倍的提升空间。

所以对标历史来看,中证500估值未来会有非常大的提升空间。

数据来源:wind

如果横向来跟沪深300指数对比,我们可以发现一个有意思的现象:

目前中证500市盈率与沪深300市盈率的差值来到了历史最低的极值区间。从相对价值角度来去分析,中证500PE估值依然有非常强劲的向上的空间。

04

利率中枢下降将有利于企业盈利水平的继续提升

未来十年,我国利率中枢或将不断下行(参考高善文博士安信2021中期策略会发言),而企业融资利率也会随之下降,企业融资成本下降,流动性环境改善,或将助推企业盈利水平再创新高。

而中证500指数成分股多以成长属性居多,未来将更加受益于利率水平的下降。

05

权益大时代下,指数投资是性价比很高的投资方式

从基本面上看,展望后疫情时代,中国经济率先复苏,基本面持续向好,未来随着利率中枢下移,企业ROE提升,指数估值有望进一步抬升。

从资金面上看,国内外增量资金将趋势性增配中国权益资产。资管新规约束下,理财等类固收产品的预期收益率不断下行,“房住不炒”政策定调下,房地产的投资属性显著下降,权益资产的相对吸引力将显著增强。

同时国家引导长期资金入市,居民通过公募基金等产品形式进入A股,叠加人民币持续升值吸引更多海外资金流入A股,未来A股将进一步爆发。

政策上看,资本市场改革加速推进,引导从间接融资转向直接融资,发挥资本市场的建设性作用,显著提升投融资效率。同时退市制度推出加速优胜劣汰,金融开放不断加深,未来十年将迎来权益类资产的黄金十年。

而指数优选各行业龙头成分股,长期享受资本市场改革红利,随着权益大时代的到来,指数投资将受到越来越多人的关注。

06

小结

基于中证500估值水平的分析,在企业盈利不断改善的同时,中证500估值明显偏低。未来随着估值回归合理中枢,叠加权益类资产的”黄金十年”,中证500将会有很大的想象空间。

风险提示:本文系转载,版权归原作者所有,如涉及版权问题请联系我们删除。本转载仅包含一般性信息且仅供参考之用,并非意在提供金融信息服务或构成出售或购买任何证券或金融产品的要约邀请或宣传材料,亦非有关任何公司、证券或金融产品的投资意见或推荐建议。本文所载的意见或判断可能会改变。本文的数据被认为是可靠的,但博道基金不对其完整性或准确性作出任何明示或默示的陈述或保证。博道基金对直接或间接使用或依赖任何有关数据、预测、意见或其他信息产生的损失概不负责。