一周市场回顾

小盘风格继续占优,TMT再次领涨

上周A股市场维持震荡态势,中小市值公司表现较好,权重股相对承压。主要宽基指数中,上证指数上涨0.51%,沪深300下跌0.51%,中证500上涨1.05%,中证1000指数上涨1.82%。

行业方面,上周申万31个一级行业有21个行业录得正收益,计算机(3.88%)、汽车(3.60%)、通信(3.20%)、国防军工(2.62%)、钢铁(2.39%)涨幅靠前;食品饮料(-1.37%)、电力设备(-0.67%)、建筑材料(-0.51%)、银行(-0.45%)、美容护理(-0.36%)等表现靠后。

海外方面,美国10月份通胀数据超预期回落,美国10月CPI同比回落至3.2%,数据公布后,2年期和10年期美债收益率创今年3月以来最大单日跌幅,10年期美债收益率从10月下旬4.98%的高点迅速回落至4.5%,2年期美债收益率从5.19%回落至4.83%。市场也进一步押注美联储加息或将“落幕”,上周海外主要股票市场上行。

一周热点回顾

生产和消费延续修复,10月经济数据稳中向好

11月15日,国家统计局公布10月经济数据。具体来看:

工业生产略强于预期。10月份,全国规模以上工业增加值同比增长4.6%,比上月加快0.1个百分点,强于Wind一致预期的4.3%;相比2019年复合增速基本持平在5%左右,可能反映周期的位置正在逐渐迎来拐点。

现代服务业增长较快。10月份,全国服务业生产指数同比增长7.7%,比上月加快0.8个百分点,服务业商务活动指数为50.1%,业务活动预期指数为57.5%,其中,铁路运输、航空运输、邮政、电信广播电视及卫星传输服务等行业商务活动指数位于60.0%以上高位景气区间。

消费端延续修复。10月份,社会消费品零售总额43333亿元,同比增长7.6%,比上月加快2.1个百分点;相比2019年复合增速从3.9%提高至4.0%,延续缓慢修复的态势。结构上呈现两大特征:第一,家电、装潢和家具等地产后周期商品零售存在边际改善;第二,汽车、通讯器材、办公用品等商品边际改善较为明显,反映汽车降价推升需求、消费电子换机周期等支撑。

固定资产投资规模扩大,地产端仍有低迷。1-10月份,全国固定资产投资(不含农户)419409亿元,同比增长2.9%,比1-9月份回落0.2个百分点。分领域看,基础设施投资同比增长5.9%,制造业投资增长6.2%,房地产开发投资下降9.3%。

整体来看,10月份经济运行总体延续恢复向好态势,工业、服务业、消费等多项生产需求指标同比增速均较9月有所回升,但地产运行仍处于偏弱的惯性中,不过,在城中村改造等政策支持下,虽然整体规模未超预期,但地产进一步大幅下行的尾部风险有所缓解。

10月金融数据企稳反弹,政府债券拉动社融增长

11月13日,中国人民银行发布了10月金融统计数据。

10月信贷总量保持平稳。2023年10月,人民币贷款增加7384亿元(同比多增1058亿元)。分部门看,10月企(事)业单位贷款增加5163亿元,同比增加537亿元,环比减少1.17万亿元,依然为信贷投放的主力。其中,短期贷款减少1770亿元,中长期贷款增加3828亿元,同比分别变动73亿元、-795亿元。

政府债券拉动下,10月社融规模增量继续扩大。10月份,社会融资规模增量为1.85万亿元,比上年同期多9108亿元。10月政府债券增加1.56万亿,同比多增约1.28万亿,由于今年与去年的月份间发行错位及今年的增量发行,使得今年数据表现较强。

M1增速仍处低位区间,实体经济内生动能有待增强。10月份人民币存款增加6446亿元,同比多增8312亿元。10月末,M2增速持平前值为10.3%。近期央行加大公开市场操作力度,人民币贷款同比增长较快,这些因素对M2增速带来支撑,但去年同期基数较高以及政府债券发行加速一定程度上拖累M2增速。10月末M1增速较前值继续下行0.2个百分点至1.9%,仍处于低位区间,显示实体经济内生动能有待进一步增强。

一周资金追踪

外资持续加仓TMT、医药

上周A股市场成交有所下降,全周日均成交额为8884.62亿元,较前一周下降9.25%。

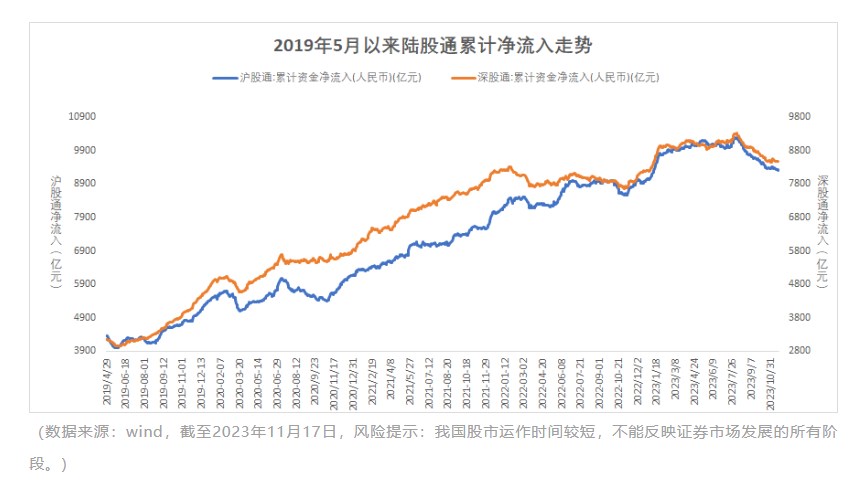

资金方面,上周北向资金(外资)、南向资金均为净流出。具体来看,北向资金(外资)上周净流出49.76亿元,其中沪股通净流出41.82亿,深股通净流出7.94亿。南向赴港资金(内资)上周净流出20.92亿港元,其中沪市港股通净流出14.64亿港元,深市港股通净流出6.28亿港元。

行业方面,外资净流入的板块包括通信、电子、计算机、汽车、医药生物等,其中通信的净流入为14.44亿,净流出的板块包括非银金融、电力设备、传媒、银行、交通运输等,其中非银金融的净流出为25.05亿。

市场估值分位数

主要指数估值方面,截至11月17日,沪深300指数PE估值为11.12倍,处于近10年以来16.63%分位,中证800指数PE估值为12.42倍,处于近10年以来16.63%分位;风险溢价而言,沪深300指数风险溢价与中证800指数风险溢价近5年来历史分位数仍在90%以上,分别为95.47%、93.90%,显示当前均具备不错的长期配置价值。