一周市场回顾

内外因素交织,市场中枢向上

因部分投资者担忧政策落地效果、部分上游品种价格对中游情绪构成压制以及海外地缘政治风险担忧等影响,上周A股市场多数下跌。

国内方面,制造业复工复产加快及服务业逐步营业,稳增长一揽子政策措施出台,各地加快部署落实。全国稳住经济大盘电视电话会议强调,要努力确保二季度经济合理增长和失业率尽快下降,保持经济运行在合理区间,并向12个省派出督察组,督促政策落实。电视电话会议召开后,从部委到地方政府随即密集部署相关政策,稳定经济大盘。目前国内经济冲击最大的阶段正逐步过去,宏观政策仍有空间,在经济基本面明确企稳回升前,政策层面将继续加大呵护力度。

海外方面,美联储加息路径基本明确:美联储5月FOMC货币政策会议纪要内容符合市场预期,当前美联储首要政策目标就是控制通胀,大部分美联储官员支持在6月和7月会议上加息50个基点。继续关注美国通胀和经济走势:4月美国PCE指数同比上升6.3%,核心PCE指数同比上升4.9%,尽管当前通胀数据依然偏高,但环比增速出现放缓。今年以来美国住宅抵押贷款利率持续上升,美国房地产市场出现降温迹象,若通胀数据持续环比向下确认,则美联储可能从鹰派边际转鸽。

综上,A股市场或震荡向上,一方面,国内疫情缓解节奏或将成为市场焦点,基本面预期上修叠加市场流动性趋于改善,则将对A股中枢向上形成支撑;另一方面,海外滞胀预期或有升温,比价效应或一定程度掣肘A股表现。

一周热点回顾

疫情冲击短期显现,后续将逐步恢复

5月27日,国家统计局发布1~4月份全国工企利润数据。

1~4月份,全国规模以上工业企业利润同比增长3.5%,增速较1-3月份回落5.0个百分点。其中,4月份,工业企业利润同比下降8.5%。

从利润结构来看,采矿业利润占比继续提升,达到22.8%,创历史新高;而制造业利润占比下降到72.3%,是季节性新低,显示整体成本压力仍然非常巨大,而采矿业中,煤炭采矿的利润占比提升最为明显。

利润率层面,工业利润率仍然处于回落趋势中,制造业受到的成本挤压非常明显。4月分行业来看,采矿业利润率TTM继续上行达到21.05(+1pct),而制造业TTM利润率在4月快速下行,受到成本压力和疫情冲击的双重影响,受冲击比较严重的主要有石油加工链、公用事业、汽车加工链和设备制造链,相对保持韧性的主要是食品制造和医药等必须消费品。

总体看,工业企业受国内疫情短期冲击及国际形势更趋复杂严峻等因素影响,4月份利润短期承压明显,但随着全国疫情形势总体趋于稳定,企业复工复产有序推进,进一步减轻市场主体负担的各项政策效应不断释放,工业企业效益状况将逐步恢复。

一周资金追踪

看好疫后复苏?外资上周加仓交运板块

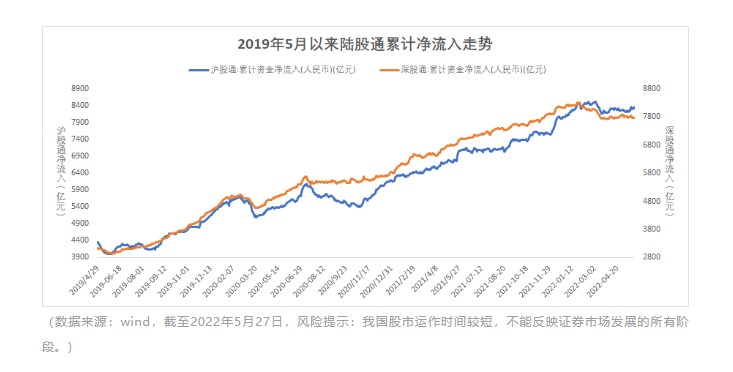

上周A股日均成交额为8050亿,较前一周基本持平;融资资金成交占比7.5%,陆股通成交占为9.6%。

北向资金上周净流出95.8亿,其中沪股通净流出11.01亿,深股通净流出84.79亿。

具体行业方面,北向资金净流入的板块包括交通运输、电力设备、石油石化、基础化工、公用事业等行业,其中净流入最多行业是交通运输,超过20亿,电力设备的净流入超过15亿;净流出最多的行业是食品饮料、医药生物、家用电器、电子、非银金融,其中食品饮料的净流出接近50亿。

市场估值分位数

上周市场有所调整,截至上周五,沪深300指数上市以来估值历史分位数为28.98%;中证500指数估值历史分位数为5.48%。

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。